冷链物流(Cold Chain Logistics)一般指冷藏冷冻类食品在生产、贮藏运输、销售,到消费前的所有的环节中始终处于规定的低温度的环境下,以保证食品安全质量,减少食品损耗的一项系统工程。它是随着科学技术的进步、制冷技术的发展而建立起来的,是以冷冻工艺学为基础、以制冷技术为手段的低温物流过程。中国农产品冷链物流业的加快速度进行发展,国家必须尽早制定和实施科学、有效的宏观政策。冷链物流的要求比较高,相应的管理和资金方面的投入也比普通的常温物流要大。

冷链物流的对象产品有一般产品有:农产品、禽禽肉类、水产品、花卉、加工食品、冷冻或速冻食品、冰淇淋和蛋奶制品、快餐原料、酒品饮料等;特殊的产品有:药品(疫苗、血液)、化工品等。

冷链物流应遵循“3T原则”:产品最终质量取决于载冷链的储藏与流通的时间(Time)、温度(Temperature)和产品耐藏性(Tolerance)。

“3T原则”指出了冷藏食品品质保持所允许的时间和产品温度之间有的关系。由于冷藏食品在流通中因时间—温度的经历而引起的品质降低的累积和不可逆性,因此对不同的产品品种和不同的品质要求都有相应的产品控制和储藏时间的技术经济指标。

复杂性:冷藏物品在流通过程中质量随着温度和时间的变化而变化,不同的产品都必须要有对应的温度控制和储藏时间。这就大幅度的提升了冷链物流的复杂性,所以说冷链物流是一个庞大的系统工程;

协调性:由于易腐生鲜产品的不易储藏性,要求冷链物流必须高效运转,物流过程中的每个环节都一定要有协调性,这样才可以保证整个链条的稳定运作;

高成本性:为了确认和保证易腐生鲜产品在流通各环节中始终处于规定的低温条件下,一定得安装温控设备,使用冷藏车或低温仓库。为了更好的提高物流运作效率又一定要采用先进的信息系统等。这些都决定了冷链物流的成本要比其他物流系统成本偏高。

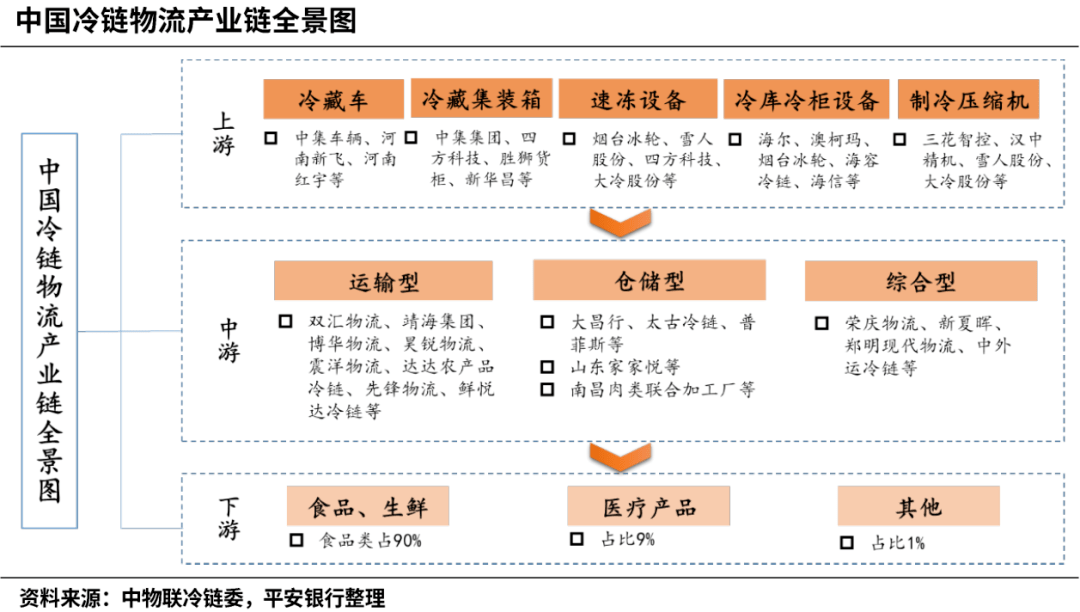

冷链物流产业链可分为上游冷藏基础设施供应商、中游冷链物流服务企业和下游使用者三部分。上游包括冷藏车、冷藏集装箱及冷藏设备的生产企业;中游可大致分为运输型、仓储型和综合型冷链物流公司;下游使用者主要分布于食品、医疗产品以及其他行业。

中国冷藏车保有量及冷库总量一直上升,华东地区的冷库市场基本饱和,但冷库设施的充分度表明其华东地区生鲜电子商务平台发展是未来冷库市场的重要焦点;西北、西南等地区冷库市场缺口较大,是冷库行业发展的重点地区。

生鲜和医药冷链需求的爆发式增长在投资市场的直接体现。自 2020年起冷库投资交易也日趋活跃,境内外资本纷纷加快脚步布局冷库市场:黑石 44亿元并购大湾区物流资产中有一处 8 万吨冷库项目;汉斯收购位于东莞的冷链仓库项目;方源资本全部接收 CJ 物流所持有的荣庆物流所有股权等。

冷库投资开发的参与者包括:1)政府主导投资(国家骨干冷链物流基地,肉类储备库等);2)物流服务业(港口、物流服务商);3)物流不动产开发商;4)投资机构;5)下游使用者(农批市场、商业零售、食品生产)等。

其中,国家骨干冷链物流基地、优质的物流不动产开发商及投资机构在冷库领域投资活动为活跃;此外,第三方物流服务商企业为了业务发展,对冷库建设投资也有较高的诉求。

除了冷库交易市场热度不减之外,冷库建设也非常火爆。万纬冷链、美库、亚冷等物流地产和仓储企业不断加速在全国的冷库网络布局,相继在全国范围内拿地建设、改建高标仓冷库。

相比普通高标仓,冷库投资和建造更复杂,管理和运营更精细化,收入更多元,对投入资产的人而言其前期项目投入更大。同时,不一样的冷库其可投资性也大相径庭,从投资方面出发,功能型冷库(如配送型冷库和分拨型冷库等)承担存储、分拨、配送和加工等功能,相比存储型冷库更具通用性,可投资性更强。

上游基础设施提供商(设备)总市场规模预估为600-700亿元(不含基建),基础设施建设总规模至2025年约为1650亿元。2020年中游冷链物流服务总市场规模约3831亿元,预计至2025年冷链物流服务市场总规模可达5500亿元。在中央政治局会议提出实施城乡冷链物流基础设施补短板工程要求后,我国冷链基础设施建设加快推进。

根据中物联冷链委,2015-2019年我国冷库总量从3740万吨上升至6053万吨,冷藏车保有量从2015年9.34万辆上升至2019年21.47万辆。

传统型冷链物流公司多具有冷库资源、仓储土地的资源优势,但需在冷链物流的网络运作方面投入较多的资金及时间成本。未来冷链物流将向轻资产方向发展,网络站点平台和物流网络融合的平台式发展将是新的方向。随着生鲜电商和电子商务的持续发展以及城镇和乡村居民消费结构的变化,消费的人在生鲜平台下单成为主流消费模式,从而倒逼上游冷链仓储运输型企业未来朝着依托平台式物流服务商的方向转变。

冷链物流公司除拥有自营冷仓外,还和多方供应商建立协同或共配仓库,这几年我国大量企业建立多座共仓冷库,其中应用的管理系统、作业流程、培训工作和物流冷链相关配套基础设施则由冷链物流公司提供,通过缩短中间环节,实现产地直销。

冷链物流下游需求中以食品为主,食品又分为农产品、禽肉、乳制品等细分产品,食品冷链占冷链物流的比重接近90%,是冷链物流最主要的运用。冷链物流公司通过搭建供应链选货场平台,减少商品加价率,并让利上下游客户,同时为生鲜食品提供封闭运输环境,由此减少产品损耗率。冷链物流通过搭建有量供应链选货场平台,建立从供应商到渠道端的直接供应体系,减少生鲜流通过程中的中间环节。以肉类为例,冷链运输较常温运输,加价率减少45%,仅为40%。

冷链物流下游需求还包括医药冷链,医药冷链门槛较高,疫苗类制品、注射针剂、酊剂、口服药品、外用药品、血液制品等需要低温条件下储运的药品的流通都属于医药冷链物流的范畴。医药冷链行业监管严格,门槛高,前期投入大,且需要一定的客户基础支撑新业务的获取,因此医药冷链与食品冷链有非常大区别。

在冷冻食品的生产销售链条中,冷链物流是很重要的一环,它又能分解为仓储、运输、配送等环节。在产业风口的推动下,冷链物流行业的每个环节都涌现出了很多颇具特色的代表企业。

纵观国内冷链服务商,共有仓储型、运输型、城市配送型、综合型、农产品交易型、供应链型、电商型、互联网+冷链物流类和第四方类。

冷库分布不均行业集中度低。提及冷链物流,就必须得说其中的仓储环节,即人们常说的冷库。作为冷链物流的主要基础设施,我国冷库资源依然不充足,与欧美发达国家仍有一段差距。据业内人士分析,我国冷库方面还呈现出资源分布不均衡、制冷技术落后、仓储设备陈旧等现象。

在仓储型模式中,太古冷链和普菲斯发展迅速,堪称行业代表。除了太古集团和普菲斯这些外资企业之外,中国本土也涌现了一批优秀的冷链仓储运营企业,诸如河南鲜易供应链、上海郑明现代物流、上海锦江国际低温物流、成都银犁冷藏物流等。

从企业物流到物流公司。所谓运输型,主要是指从事货物低温运输业务为主,包括干线运输、区域配送以及城市配送。目前中国冷链物流行业按此种模式运营的代表企业有双汇物流、荣庆物流、众荣物流等。

在上述企业中,除了荣庆物流属于传统物流转型之外,双汇物流和众荣物流都是从企业物流慢慢地发展成物流公司的。据了解,双汇物流隶属于双汇集团,而众荣物流脱胎于众品集团。

双汇和众品在其发展的过程中,离不开冷链物流的支撑。随企业规模的逐步扩大,之前的物流部门逐渐演变成了物流企业。

倡导集约共配构建全国网络。在冷链物流行业中,最常见的便是配送型企业。他们以从事城市低温仓储和配送一体业务为主,其冷链物流车穿梭在城市的大街小巷。

据了解,北京快行线不仅推出了冷链城市配送、冷链零担业务和冷链宅配三种业务,还针对三个业务板块分别推出了恰时达、约时达和准时达三个冷链产品,主要服务于超市供应商、超市配送中心、连锁餐饮配送中心、生鲜电商等四类客户。

多元化运行加码配送比重。所谓综合型是指以从事低温仓储、干线运输以及城市配送等综合业务为主,代表企业有招商美冷、上海广德、北京中冷等。和单一的冷链物流公司不同,其业务较为广泛,涉及到仓储、运输和配送等各个方面。

后来居上稳居风口核心。所谓供应链型是指围绕核心企业,通过对信息流、物流、资金流的控制,从采购到终端整一个完整的过程提供低温运输、加工、仓储、配送服务,然后由分销网络把产品送到消费者手中。

势头强劲优化资源整合。在冷链物流的商业模式中,电商型冷链物流是一种新兴模式,主要指的是那些生鲜电商企业自主建设的冷链平台,他们除了自用之外,还可以为电子商务平台上的客户提供冷链物流服务。这其中,尤以顺丰冷运和菜鸟冷链为代表。

依靠大数据、物联网等技术,融合物流金融等服务,打造互联网+冷链物流的交易平台。

为第一方、第二方和第三方提供冷链物流规划、咨询、冷链物流信息系统、冷链供应链管理等活动的公司。

目前冷链物流市场的竞争者可分为四类:由传统物流公司转型,生产商自建自营的冷链部门,专业冷链服务商,国外冷链巨头联手国内企业设立的合资企业。

2023年,我国冷链物流需求总量达到约3.5亿吨,同比增长6.1%。这一增长主要得益于花了钱的人生鲜食品品质要求的提高以及电商、餐饮等行业的快速发展。同时,冷藏车保有量约43.2万辆,同比增长12.9%,新能源冷藏车的普及和利用力度明显加强,为冷链物流的绿色发展奠定了基础。

冷链基础设施建设投资在2023年达到约585.5亿元,同比增长8.2%。冷库总量约为2.28亿立方,同比增长8.3%,其中高标准冷库占比提升至62%。这表明我国冷链物流行业在基础设施建设方面取得了很明显的成效,为行业的逐步发展提供了有力支撑。

果蔬、肉类、水产品等农产品的产地低温处理率在2023年分别达到23%、78%和80%,均高于上一年水平。这表明农产品冷链物流在保障食品安全、提高农产品附加值方面发挥了重要作用。

近年来,中国政府格外的重视冷链物流行业的发展,出台了一系列政策措施予以支持。这些政策不仅为冷链物流行业的发展提供了有力的政策保障和资金支持,还为投资者创造了良好的投资环境。预计未来几年,政策环境将继续保持对冷链物流行业的支持力度,为行业的加快速度进行发展提供有力支撑。

中国经济持续稳定增长为冷链物流行业提供了广阔的市场空间和发展机遇。随着居民消费水平的提升和消费升级趋势的加速,人们对食品安全和品质的要求慢慢的升高,对冷链物流的需求也将持续增长。同时,电商、餐饮等行业的加快速度进行发展也为冷链物流行业带来了新的增长点和发展空间。

随着社会对食品安全和环保意识的逐步的提升,冷链物流行业的社会责任和环保要求也慢慢变得高。一方面,冷链物流公司需要加强对食品安全的监管和控制能力,确保商品的质量和安全;另一方面,他们还需要积极采用环保技术和设备,降低运营过程中的能耗和排放,实现绿色可持续发展。这些社会外因的变化将对冷链物流行业的发展产生深远影响。

物联网、大数据、人工智能等先进的技术在冷链物流行业的应用将不断的提高行业的智能化和信息化水平。这些技术的应用能够在一定程度上帮助企业实现对冷链物流全过程的实时监控和管理,提高运营效率和服务质量;同时,还可以帮企业进行市场分析和预测,为决策提供有力支持。因此,对于投资者来说,关注并把握这些技术发展趋势将具有重要意义意义。

随着市场竞争的加剧和行业规范的完善,未来冷链物流行业将加速整合步伐。优势企业将通过兼并重组、战略合作等方式扩大市场份额和提升竞争力;同时,一些规模小、实力弱的企业将被淘汰出局或转型升级。

在环保政策日益严格和消费者环保意识不断提高的背景下,绿色化发展将成为冷链物流行业的重要趋势。企业将积极采用节能环保的冷链设备和技术降耗和排放;同时还将推广使用可循环、可降解的包装材料减少对环境的影响。

随着物联网、大数据、人工智能等技术的不断发展应用,未来冷链物流行业的智能化水平将不断提升。企业将通过智能化设备实现自动化作业和精准控制;通过大数据分析优化运营决策和提高管理效率;通过人工智能技术提升服务的品质和客户满意度。

未来冷链物流行业将与其他产业领域实现更广泛的跨界融合创新。例如与电商、餐饮、医疗等行业的深度融合将推动冷链物流向更高层次、更广领域发展;与金融、保险等机构的合作将为冷链物流提供更全面的风险保障和金融服务支持;与科研机构、高校等的合作将为冷链物流注入更多创新活力和人才资源。

中国冷链物流行业在多重利好因素的共同驱动下,展现出了巨大的发展潜力和广阔的市场前景。随着消费结构的不断升级和食品安全意识的日益增强,冷链物流将成为保障食品品质与安全的重要环节。对于投资者而言,选择具有技术创新能力、市场拓展能力和综合管理实力的冷链物流公司进行投资,将有望在未来获得可观的投资回报。然而,面对行业的快速发展,我们也需要清醒地认识到潜在的挑战和问题,如成本压力、环保要求等,并采取相应的措施加以应对。因此,政府、企业和投资者应携手合作,一同推动中国冷链物流行业朝着更高效、绿色、可持续的方向发展,为社会的繁荣与进步贡献力量。返回搜狐,查看更加多